Thị trường tiền số: Khi tháp nợ đòn bẩy rung chuyển

Thị trường tiền số đang đứng trước một giai đoạn có nhiều biến số bất lợi hội tụ cùng lúc...

Từ định hướng thắt chặt “thanh khoản” của người kế nhiệm chủ tịch FED Kevin Warsh sẽ kết thúc kỷ nguyên “tiền rẻ - đầu cơ nóng”, sự đảo chiều của dòng vốn đầu cơ carry-trade Yên Nhật, áp lực margin call từ các định chế dùng đòn bẩy, sự liên thông với thị trường chứng khoán và cổ phiếu công nghệ cho đến "sự mong manh" trong cấu trúc tài sản bảo chứng của Tether, tất cả đang vẽ nên một kịch bản giảm đòn bẩy (de-leveraging) quy mô lớn đầy khốc liệt.

Đứng đầu trong các tác nhân gây rung chuyển hệ thống là “người được chọn” - Kevin Warsh, nhân vật vừa được Tổng thống Donald Trump đích thân “chỉ định” để chính thức thay thế đương kim Chủ tịch Cục Dự trữ Liên bang Mỹ (FED) - ông Jerome Powell vào tháng 5/2026.

Kevin Warsh với kinh nghiệm làm việc dày dạn từ ngân hàng đầu tư Morgan Stanley và những ngày đêm cân não tại tâm điểm khủng hoảng tài chính toàn cầu năm 2008 trong vai trò cầu nối giữa FED và phố Wall để giải quyết các điểm nóng chính là người thấu hiểu nhất sự vận hành của phố Wall, các rủi ro tài chính - đạo đức và cái giá phải trả của sự buông lỏng tiền tệ.

Do đó, Kevin Warsh không chỉ đơn thuần là sự thay đổi về nhân sự mà chính là sự thay đổi triết lý tài chính của một kỷ nguyên mới: kỷ nguyên của kỷ luật tài chính, khi dòng vốn đầu cơ bong bóng được điều hướng trở lại những doanh nghiệp cất giữ giá trị thực.

Dòng tiền tưởng như vô tận chảy vào thị trường tiền số đang chứng kiến sự khô cạn từ những nguồn cầu quan trọng nhất.

Thứ nhất là sự đảo chiều của chiến lược Carry-trade đồng Yên Nhật. Việc Ngân hàng Trung ương Nhật Bản (BoJ) thắt chặt tiền tệ khiến dòng vốn vay Yên giá rẻ - vốn là nguồn nhiên liệu thầm lặng tài trợ cho việc mua Bitcoin đang buộc phải từng bước đóng vị thế để hoàn trả nợ.

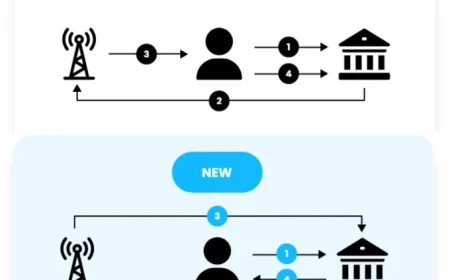

Thứ hai và cũng là yếu tố bất ngờ nhất trùng hợp với thời điểm thị trường tiền số bắt đầu lao dốc từ đầu quý 4/2025, chính là việc "đóng băng" các nguồn tiền đen từ hoạt động lừa đảo trực tuyến tại khu vực biên giới Đông Nam Á. Các chiến dịch truy quét tội phạm mạng xuyên quốc gia đã khiến nguồn thanh khoản phi nhạy cảm về giá này bị khóa chặt.

Theo số liệu từ Coindesk, tổng giá trị tài sản quản lý của các quỹ đầu tư tiền số toàn cầu đã có sự sụt giảm “báo động” tới 14% từ mức 193,6 tỷ USD xuống mức 165,8 tỷ USD chỉ trong 2 tuần (tới ngày 2/2/2026) với lượng vốn rút ròng khoảng 3,4 tỷ USD. Khác với các đợt suy giảm trong 2 năm gần đây, dòng tiền có dấu hiệu “gãy” khi tiếp tục rút ra và không chảy vào “đỡ” tại các ngưỡng hỗ trợ giá gần nhất.

Nối tiếp rủi ro là hiệu ứng lan tỏa từ các thị trường đầu cơ tiền số lớn tại Châu Á, tiêu biểu là Hàn Quốc và Việt Nam. Tại Hàn Quốc, thị trường chứng khoán đang trải qua đợt rung chấn mạnh mẽ khi chỉ số KOSPI và KOSDAQ phải kích hoạt cầu dao ngừng giao dịch trong phiên giao dịch ngày 2/2/2026 trong khi tại thị trường chứng khoán Việt Nam đang chứng kiến sự suy giảm của các mã cổ phiếu ngành bất động sản, chứng khoán.

Trong xu hướng giảm giá của danh mục cổ phiếu, Bitcoin - tài sản vốn có thanh khoản tốt và hiện đang neo ở vùng giá cao hoàn toàn có thể trở thành "ATM thanh khoản" để nhà đầu tư bán bù lỗ cho các vị thế chứng khoán.

Sự rạn nứt của “tháp nợ” đầu tư tiền số càng rõ nét tại các định chế tài chính quốc tế đang sử dụng đòn bẩy nợ để nắm giữ Bitcoin mà tiêu biểu là MicroStrategy (MSTR) - công ty nắm giữ Bitcoin lớn nhất thế giới. Theo thông tin từ CNBC ngày 2/2/2026, với danh mục nắm giữ Bitcoin trị giá 56 tỷ USD được xây dựng từ nợ chuyển đổi thành cổ phiếu và nợ vay, Strategy đang đứng trước ngưỡng cửa rủi ro khi giá Bitcoin sụt giảm xuống dưới mức trung bình giá vốn.

Việc CNBC nhắc đến ngưỡng giá vốn này không chỉ là tin tức đơn thuần về một công ty mà là lời “cảnh báo” về hiệu ứng thanh khoản dây chuyền. Nếu một "cá voi" khổng lồ như MSTR bị buộc phải thanh lý tài sản để bổ sung ký quỹ có thể kích hoạt các thuật toán bán tháo trên thị trường tiền số toàn cầu. Phản ánh rủi ro này, giá cổ phiếu MSTR trên sàn NASDAQ đã giảm 69,4% từ mức 457,2 USD (tháng 7/2025) xuống mức xấp xỉ 139 USD/cổ phiếu hiện nay.

Điểm khởi đầu và rất có thể là hồi kết cho chuỗi rạn nứt này chính là sự mong manh trong cấu trúc của Tether - thực thể đóng trò như "Ngân hàng Trung ương" của thị trường tiền số toàn cầu. Tether dường như đang đứng trước một cuộc khủng hoảng niềm tin khi S&P Global Ratings cuối tháng 11/2025 đã hạ mức độ an toàn đối với dự trữ của Tether xuống mức “Yếu” do mức độ tiếp xúc ngày càng tăng với các tài sản rủi ro cao, sự thiếu minh bạch và rủi ro từ danh mục tài sản bảo chứng.

Mốc chuyển đổi 1:1 giữa USDT và USD thời gian tới có thể bị thách thức dữ dội khi danh mục tài sản bảo chứng của Tether dễ tổn thương trước rủi ro cộng hưởng giá trái phiếu Chính phủ Mỹ trong bối cảnh lợi suất (yield) neo cao, vàng, Bitcoin và các khoản nợ tư nhân không minh bạch. Trong bối cảnh đa rủi ro nêu trên, những tin đồn về việc di chuyển ví của Satoshi Nakamoto càng có cơ hội nổi lên, tạo áp lực lên tâm lý mong manh của thị trường tiền số toàn cầu.

Tổng kết lại, thị trường tiền số có thể sắp bước tới giai đoạn "thanh lọc” khắc nghiệt nhưng cần thiết. Các nhà hoạch định chính sách sẽ sớm củng cố lại khung quản trị rủi ro thị trường tài sản số để bảo vệ nền kinh tế thực trước những cú sốc từ thế giới ảo khi kỷ nguyên tiền rẻ kết thúc và những tài sản mà thị giá được xây dựng từ những tháp nợ đòn bẩy sẽ đối diện với thực tế nghiệt ngã.

Nguồn: vneconomy.vn

What's Your Reaction?

Like

0

Like

0

Dislike

0

Dislike

0

Love

0

Love

0

Funny

0

Funny

0

Angry

0

Angry

0

Sad

0

Sad

0

Wow

0

Wow

0